2

მაისიდღის ზოგადი ასტროლოგიური პროგნოზი

"სილქნეტმა" "ჯეოსელის" შესყიდვის შესახებ განაცხადა. როგორც "სილქნეტის" ოფიციალურ ვებ-გვერდზე გამოქვეყნებულ ინფორმაციაშია ნათქვამი, მიღწეულია შეთანხმება "ჯეოსელის" აქციონერებთან: Telia Company (STO:TELIA) და Turkcell (NYSE: TKC, IST: TCELL). გარიგების ღირებულებამ 153 მილიონი აშშ დოლარი შეადგინა. დაფინანსება "თიბისი ბანკისა" და მის მიერ ორგანიზებული რეგიონული ბანკების სესხითა და "სილქნეტის" საკუთარი კაპიტალით მოხდება.

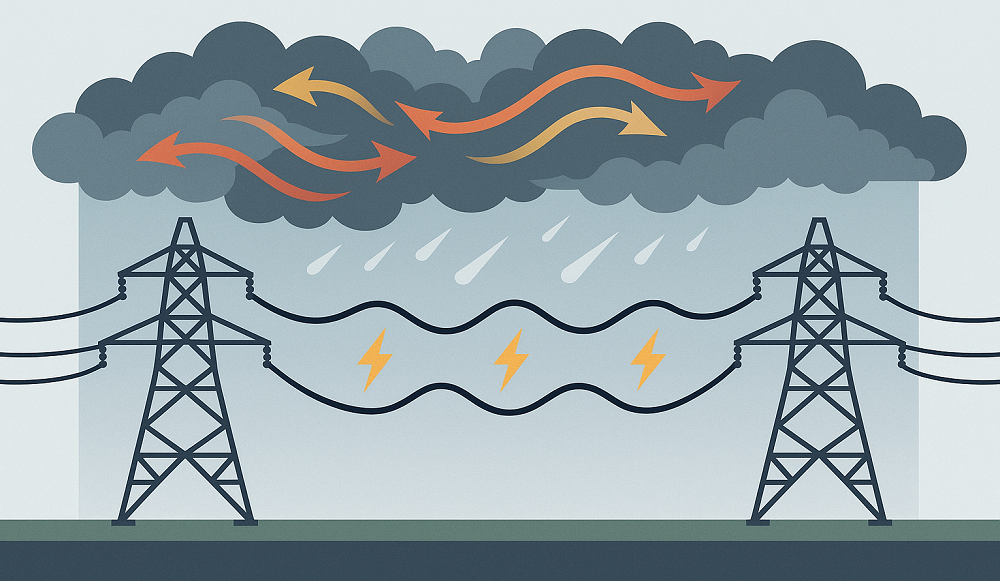

"სილქნეთი" აღნიშნავს, რომ ამ გაერთიანებით საქართველოში იქმნება სრულმასშტაბიანი სატელეკომუნიკაციო კომპანია, რაც ქართველ მომხმარებელს საშუალებას მისცემს, მიიღოს ინტერნეტი, საკაბელო ტელევიზია, მობილური და ფიქსირებული სატელეფონო მომსახურების კომბინირებული შეთავაზებები, "სილქნეტის" ექსკლუზიურ კონტენტზე მობილური წვდომის ჩათვლით.

"გარიგება საშუალებას გვაძლევს, შევქმნათ ინტეგრირებული სატელეკომუნიკაციო ოპერატორი, რომელიც ფიქსირებულ და მობილურ ქსელებს ფლობს. გაზრდილი მასშტაბი საერთაშორისო ფინანსურ ბაზრებთან კომპანიის უკეთეს წვდომას უზრუნველყოფს, რაც დამატებითი ინვესტიციებისა და ახალი ტექნოლოგიების მუდმივ განვითარების საშუალებას იძლევა. ჩვენი აბონენტები ამის შედეგად კიდევ უფრო დიდ სარგებელს მიიღებენ, ვინაიდან ჩვენი უმთავრესი მიზანია ქართველ მომხმარებელს მივაწოდოთ კიდევ უფრო მაღალი ხარისხის პროდუქტები, სერვისები და კონტენტი", - განაცხადა "სილქნეტის" და მისი დამფუძნებელი კომპანიის "სილქ როუდ ჯგუფის" სამეთვალყურეო საბჭოს თავმჯდომარე გიორგი რამიშვილმა.

საქართველოს კომუნიკაციების ეროვნული კომისიის მხრიდან თანხმობის მიღების შემდეგ შესყიდვის დასრულება დაგეგმილია 2018 წლის პირველ ნახევარში. კომპანიებმა "ჰულიჰან ლოკი" (Houlihan Lokey) და "ერნეჰოლმ ჰასკელ" (Erneholm Haskel) სილქნეტის ფინანსური მრჩევლების მოვალეობა შეასრულეს, ხოლო კომპანია "დენტონსი" (Dentons) იურიდიული მრჩეველი იყო.